Non sono stato un allievo di Graziani, sebbene abbia preparato gli esami di micro e macro sui suoi testi, quelli prima versione per capirci. Da giovane ricercatore fui messo a “fargli da assistente” e fu un’esperienza a cui ancora guardo con affetto. Condividemmo centinaia di esami. Divise sempre equamente i compiti da correggere. Era simpatico, ironico, spesso tagliente nei giudizi. Sapeva che ero allievo di Garegnani con cui non aveva rapporti eccellenti. Ciò nonostante mi sostenne ai concorsi. Quando lo riferii a Garegnani, questi mi disse che le colpe dei padri non dovevano ricadere sui figli.

Grande è stato il rammarico per non aver discusso con lui di temi monetari che gli erano cari, ma che solo più tardi sono diventati mia tematica di ricerca.

Da questo voglio partire. Siccome Marco Passarella mi ha onorato di un lungo post in cui discute alcuni miei rilievi alla teoria del circuito monetario di Graziani, mi riferirò spesso alla sua interpretazione della teoria, lettura mi sembra abbastanza condivisa da altri “circuitisti”. Sottolineerò quanto unisce, non quanto divide.

Negli ultimi 10 anni si è progressivamente affermata una nuova teoria Postkeynesiana della crescita guidata dalla domanda, quella basata sul concetto di supermoltiplicatore – in realtà dovuto a Hicks, e impiegato anche da Kaldor e da Gardner Ackley nel suo famoso studio sull’economia italiana per la Svimez del 1961. Questo studio presenta assonanze con il coevo studio di Garegnani sempre per la Svimez (v. Cesaratto 2020).

Il supermoltiplicatore e la moneta endogena

Il supermoltiplicatore è uno sviluppo del moltiplicatore keynesiano nel quale gli investimenti, da componente autonoma della domanda (decisi ‘autonomamente’ dagli imprenditori), diventano componente indotta, vale a dire spinta dalle attese circa la domanda. Lasciatemi dire che questa è la migliore teoria dell’investimento disponibile nell’analisi economica. Nel modello la domanda aggregata – e dunque le attese sul suo andamento – è guidata dalle componenti autonome della domanda medesima. Queste sono definite come quelle spese che non dipendono da un reddito già percepito e non generano capacità produttiva. Già si intravede qui un ruolo dell’analisi monetaria su linee che evocano Graziani per spiegare le fonti di finanziamento delle componenti autonome. L’analisi del supermoltiplicatore è stata ‘riscoperta’ quasi contemporaneamente da Heinrich Bortis (Universita di Friburgo, Svizzera) e, con un maggiore impatto, da Franklin Serrano (UFRJ, Brasile) che lo aggettivò ‘sraffiano’ poiché vi si assumeva una distribuzione esogena (per capirci, nel modello alla Cambridge di Kaldor, J. Robinson e Pasinetti la distribuzione è invece endogena, dipende dalle scelte dei capitalisti circa il tasso di crescita desiderato, e Sraffa lo guardava con molto scetticismo perché privava i lavoratori di ogni ruolo nella distribuzione del reddito). Dovrei dire che quando nel 1990 lo conobbi a Cambridge e mi parlò del supermoltiplicatore, Franklin Serrano spalancò una porta aperta. Ma dove ne avevo già sentito parlare? Probabilmente ne avevo letto nel manuale di macroeconomia di Ackley (nella seconda edizione credo, talvolta considerata meno bella), ma vi assicuro che cercai a lungo anche nelle varie edizioni del manuale di macro di Graziani, incluso in quello su cui studiai, che era la prima versione un po’ più ‘ortodossa’.

Ricordo che il circuito reddito-spesa come lì spiegato mi rimase molto impresso. Peccato invece che nelle successive edizioni dei Manuali di micro e di macro gli avanzamenti relativamente alla teoria monetaria non abbiano, mi sembra, trovato spazio. (Bellofiore mi dice non essere così, però esaminai centinaia di studenti su quei testi e il primo ad imparare sarei stato io. Però magari ancora mi sbaglio).

Ricordo che quando affiancavo Graziani nella didattica ero consapevole che egli era interessato di moneta, e di avergli buttato lì più volte la domanda (che mi angustiava): ma se non sono i risparmi a finanziare gli investimenti, chi li finanzia? La risposta che mi davo è che non potevano che essere le banche a creare potere d’acquisto, ma il come mi era ignoto. Capisco ora che però non era quello il modo in cui Graziani avvicinava il problema: il mio era moneta e domanda, il suo moneta e produzione. Questa differenza l’ho capita meglio più avanti, quando mi sono dato una svegliata su questi temi a partire dal supermoltiplicatore, dove la tematica diventa quella del finanziamento sia degli investimenti che della domanda autonoma (Cesaratto 2017).1

Il concetto di domanda autonoma ha peraltro antichi e nobili progenitori, in particolare i ‘mercati esterni’ di Rosa Luxemburg e Michal Kalecki: cos’altro sono questi se non domanda autonoma che proviene dal di fuori del circuito reddito-spesa? (Cesaratto 2015). Mi sembra che Bellofiore e Passarella (2009) mostrino in questo caso analoga sensibilità, indicando una connessione fra moneta endogena e spesa autonoma che trova, dal mio punto di vista, nuova linfa nell’analisi del supermoltiplicatore. In Kalecki il ruolo delle banche nel finanziare la spesa per investimenti e nell’avviare il circuito è anche ben esplicitato. Naturalmente sono pienamente d’accordo con Passarella (2024) che qualunque sia la rilevanza che si voglia attribuire al lato della domanda, essa non vada confusa con una presunta “sovranità del consumatore”.

Come decidono i capitalisti?

Nella visione di Graziani, che Passarella riprende, il ruolo delle banche riguarda invece fondamentalmente il finanziamento delle decisioni di produzione “autonomamente” prese dalle imprese (o dagli imprenditori capitalisti). Marco mi accusa di leggere del “complottismo” in tale potere autonomo delle imprese. Confesso la mia colpa. Il punto è che ritengo che l’analisi delle decisioni di produzione delle imprese non possa prescindere dall’analisi della domanda attesa e delle sue determinanti reali. A fronte dell’idea che le imprese decidano “unilateralmente” qualcosa, la memoria va al famoso passo di Marx nel “18 Brumaio”) per cui “[Donne e uomini] fanno la propria storia, ma non la fanno in modo arbitrario, in circostanze scelte da loro stessi, bensì nelle circostanze che essi trovano immediatamente davanti a sé, determinate dai fatti e dalla tradizione”.2 Insomma, c’è il pericolo di scivolare dalla sovranità del consumatore alla sovranità dell’impresa (o della banca), che certamente c’è, ma pur sempre nell’ambito di un complesso di relazioni sociali, politiche ed economiche. Non è poi molto chiaro se tale autonomia delle imprese si manifesti nell’autonomia del singolo imprenditore-capitalista o con riferimento alla classe capitalistica. Kalecki è molto chiaro su questo: gli imprenditori decidono molte cose come classe e a tavolino, per così dire, ma non gli investimenti e certamente non livello e composizione della produzione, e tantomeno la distribuzione).3 Naturalmente l’accesso privilegiato al credito bancario è un elemento di classe, fa bene Passarella a sottolinearlo, come lo è l’influenza delle imprese sulle decisioni di politica economica e, al fondo di tutto, come lo è la proprietà dei mezzi di produzione.

E’ orientando la spesa autonoma finanziata dalla generazione endogena di moneta che, suggerisce Kalecki, i capitalisti influenzano il livello e la realizzazione del sovrappiù potenziale, cioè dei profitti.4 La questione è dunque più complessa di una decisione a tavolino sulla composizione della produzione e coinvolge la domanda aggregata. Il supermoltiplicatore sembra molto adatto al riguardo proprio perché include la spesa autonoma. Attraverso la loro influenza sulla spesa autonoma, direttamente o attraverso la politica economica, i capitalisti influenzano anche il tasso di occupazione e la determinazione del salario reale.

Riassumendo, mi sembra di capire che Passarella colga un elemento marxiano nello “schema logico” del circuito monetario, ovvero il fatto che in cima a tutto vi sia il potere dei capitalisti. Per quanto questo fatto sia vero, si tratta di un potere che si svolge in forme più complesse di “decisioni autonome circa livello e composizione della domanda”, essendo peraltro i capitalisti in concorrenza fra loro. Il controllo sui livelli e composizione della produzione si esercita invece attraverso il controllo che i capitalisti esercitano in varie forme sulla politica economica e dunque sull’andamento del livello e composizione della domanda aggregata ed i livelli di impiego del lavoro (per una discussione completa si veda Summa, Serrano e Freitas 2024, sezione 5).

Sraffa e Kalecki: livello e saggio del profitto.

Questo ragionamento mi dà anche l’opportunità di chiarire che l’idea di Kalecki che orientando livello e composizione di domanda aggregata e produzione gli imprenditori influenzano la distribuzione del reddito non contraddice la teoria conflittuale della distribuzione di Sraffa che riguarda il saggio del profitto, dato il livello di produzione. Supponiamo di partire da una situazione in cui la capacità produttiva è normalmente utilizzata e dunque, dato il salario reale, anche il saggio del profitto è al suo livello normale. Se i capitalisti decidono di consumare di più finanziati dalle banche (o inducono il governo a spendere di più per armamenti), a parità di altre circostanze, la produzione aumenta e il grado di utilizzo della capacità produttiva sale sopra il livello normale,5 e così il saggio del profitto corrente a parità di saggio del salario. Anche l’ammontare dei profitti aumenterà. Se l’aumento di domanda è persistente, gli investimenti effettuati per ripristinare un grado normale di utilizzo riporteranno successivamente grado di utilizzo e saggio del profitto al livello normale. Quindi il condizionamento che i capitalisti esercitano via domanda autonoma sulla distribuzione riguarda, in prima approssimazione, l’ammontare assoluto dei profitti e dei salari, date le quote distributive e i relativi saggi del salario e del profitto normali.6

Tuttavia, variazioni del tasso di occupazione della forza lavoro, specie se permanenti, potranno a loro volta condurre a una variazione del salario reale e dunque del saggio del profitto. Il mutamento della distribuzione avrà a sua volta un effetto sul “supermoltiplicatore”, influenzando la propensione marginale al consumo, e dunque sul livello di reddito generato dalla data spesa autonoma, e quindi sull’ammontare assoluto di profitti e salari.

Circuito monetario e supermoltiplicatore

Se c’è un mio dissenso con Graziani – ritenuto dai suoi allievi sufficientemente garbato, il che mi rasserena – ho anche cercato, in uno stadio successivo, di individuare non solo punti di convergenza, ma di integrare il nesso moneta-produzione caro al professore, e quello moneta-domanda proprio alla tradizione Luxemburg-Kalecki a cui si rifà il supermoltiplicatore sraffiano (Cesaratto 2017).

Nel circuito monetario implicito nel supermoltiplicatore, infatti, la moneta endogena appare in prima approssimazione come finanziamento della spesa autonoma: dei consumi autonomi, della spesa pubblica, delle esportazioni. Per quanto indotti dall’andamento storicamente prevalente della domanda aggregata, anche gli investimenti sono finanziati da creazione di moneta endogena. Che i consumi autonomi lo siano è ben chiaro, e in particolare se si pensa ai mutui per gli acquisti di nuove abitazioni che solo erroneamente sono collocati fra gli investimenti (e non fra i consumi finanziati dal credito al consumo). Più complessi sono i casi del finanziamento della spesa pubblica e delle esportazioni. Se dal punto di vista keynesiano imposte e risparmio sono il risultato della spesa pubblica e non viceversa (“the State spends first”), come si finanzia lo Stato (tanto più che il finanziamento primario dalla banca centrale è in genere proibito)? Seguendo linee indicate da Randall Wray e da Marc Lavoie ho suggerito che siano anche in questo caso le banche a creare moneta a favore dello Stato (banche che sono, infatti, i primary dealers nelle ben organizzate aste di titoli pubblici), con un successivo intervento della banca centrale volto a colmare eventuali scarsità di riserve bancarie (Cesaratto 2016).7 Ma una creazione di moneta endogena può occorrere anche nel finanziamento delle esportazioni. Essa può prendere la forma di “vendor finance”, attraverso la generazione ex nihilo di crediti bancari del Paese esportatore a favore del Paese importatore, o semplicemente attraverso il credito bancario nel medesimo Paese importatore volto a finanziare l’acquisto di beni di consumo o produttivi dall’estero (Dalziel & Harcourt 1997, Cesaratto & Di Bucchianico 2020). Ci possiamo qui utilmente rifare alle categorie di Keynes-Graziani di finanza iniziale (financing) e finale (funding), per cui la spesa iniziale determina via moltiplicatore del reddito risparmi aggiuntivi, con il processo che si arresta proprio quando il deposito inizialmente creato ex nihilo dalla banca consiste di risparmio, ovvero di finanza finale (funding).8 Per evitare fraintendimenti in merito alla moneta endogena, la risposta alla domanda: “le banche prestano risparmio preesistente?” è no. Ma alla domanda: “a fronte dello stock di crediti v’è uno stock di risparmi” la risposta è sì (Cesaratto & Pariboni 2022).

Questo schema per cui la creazione endogena di moneta finanzia la spesa autonoma, e in seconda istanza anche gli investimenti, implica però che la produzione sia decisa sulla base di ordini in cui il prezzo del bene è anticipato dall’acquirente sicché l’impresa può impiegare il ricavo anticipato per avviare la produzione senza dover ricorre a sua volta al credito bancario. Però non è sempre così. Solo in taluni casi la produzione avviene in seguito a ordini, in particolare quella per beni di investimento e comunque complessi. Quando invece ci rechiamo al supermercato, o dal parrucchiere, non ci facciamo precedere da un ordine. E persino laddove c’è un ordine, l’anticipo monetario pagato dall’ordinante è in genere solo parziale. Ecco, dunque, che emerge con forza l’aspetto del finanziamento della produzione: sia che si prendano le decisioni di produzione sulla base di ordini, sia che vengano assunte sulla base di aspettative (nei casi più frequenti in cui non v’è un ordine), le imprese ricorreranno al credito bancario per finanziare l’avvio della produzione.

Mi sorprende quanto poco si sia studiato dove intervenga in pratica il sistema bancario: nel finanziamento degli ordini o della produzione, o in quale mix. Questo ha evidentemente anche un riscontro nella ripartizione dei rischi, probabilmente il risultato dei rapporti di forza fra le imprese coinvolte, con riguardo a chi dovrà ricorrere al credito bancario, il produttore o l’acquirente.

Assumiamo dunque, alla Graziani, che il finanziamento bancario riguardi le decisioni di produzione prese sulla base di ordini (o di aspettative). (Naturalmente le aspettative non sono appese a se stesse ma all’andamento contingente della domanda aggregata quale spiegata dal supermoltiplicatore). Più che Graziani seguo però qui Paul Davidson (1986) (un altro economista non certo simpatetico di Garegnani!).

Finanziamento della domanda o della produzione?

Davidson suppone che un investitore piazzi un ordine per una attrezzatura produttiva incaricando un fondo di investimento 9 di raccogliere un finanziamento adeguato con cui pagarla una volta consegnato il bene (si assume dunque zero anticipo).10 Il produttore del macchinario si rivolgerà alla sua banca per ottenere un adeguato finanziamento della produzione supponiamo per un valore pari a quello dell’investimento (initial finance). Tale spesa genererà un processo moltiplicativo del reddito generando risparmi per definizione uguali al valore dell’investimento. Tali risparmi sono precisamente quelli che il fondo raccoglie consegnandoli all’investitore (final finance o funding) che paga l’ordine, sicché l’impresa produttrice potrà a sua volta restituire il credito iniziale. In tal modo la moneta inizialmente creata viene distrutta.

A me sembra di aver in tal modo cercato di collegare utilmente gli spunti che provengono dalla teoria keynesiana (quella della Teoria Generale) con l’enfasi che il prof. Graziani poneva sul finanziamento della produzione. Ho volutamente esulato qui da alcuni problemi specifici e in particolare quello dei profitti nel circuito, ma non è questa la sede.11

Passarella (2024) ci tiene molto ad enfatizzare l’aspetto “di classe” del finanziamento alla produzione, ovvero il potere dei capitalisti di acquistare forza lavoro. Non v’è dubbio io ne abbia sottolineato soprattutto l’aspetto macroeconomico, lasciando sullo sfondo l’aspetto di classe della proprietà capitalistica dei mezzi di produzione. L’accesso al credito bancario e il conseguente potere di affittare forza lavoro è certamente un aspetto dei rapporti capitalistici di classe che va giustamente tenuto presente.

Barba e Pivetti (2009) hanno però individuato un elemento di classe anche nel credito al consumo, in quello che Bellofiore (2012) ha definito – ancor prima della grande crisi finanziaria – il modello del lavoratore traumatizzato e del consumatore indebitato: l’elemento di classe risiede nella necessità del capitalismo di sostenere la domanda aggregata, su cui incide negativamente una distribuzione del reddito sempre più sfavorevole ai lavoratori, attraverso il finanziamento dei loro consumi autonomi. Naturalmente si tratta di un asservimento dei lavoratori ancillare alla subordinazione quale si manifesta nei rapporti di produzione essendo naturalmente vero che di per sé “il credito al consumo non incorpora alcun rapporto di classe necessario”, come puntualizza Passarella. È però un elemento del capitalismo che rientra pienamente nella visione cara a Rosa Luxemburg della necessità di “mercati esterni” (il consumo autonomo è un mercato esterno al pari del mercato di un Paese periferico o della spesa militare). Vorrei anche ritornare sul fatto che, seguendo la lezione di Kalecki, attraverso il controllo della domanda aggregata e dei livelli di occupazione tramite la politica monetaria e fiscale, i capitalisti esercitano una modalità non secondaria del controllo della forza lavoro e della distribuzione.

Su un piano più analitico Passarella sbaglia, inoltre, quando sostiene che il finanziamento al consumo autonomo non costituisca un finanziamento iniziale. Non è questo il momento di presentare un altro esempio alla Davidson, ma la sequenza degli eventi non sarebbe dissimile da quella sopra esposta.12

Credo dunque che il messaggio di Graziani, che Passarella giustamente valorizza, circa il ruolo che il controllo della moneta esercita nell’affermazione del potere capitalistico sia dal lato del controllo della produzione e della forza lavoro, che dal lato della domanda ci veda concordi. La mia idea è che però si debba lavorare in positivo su una versione del circuito monetario che lo integri con i più recenti avanzamenti della teorica postkeynesiana della crescita guidata dalla domanda. Poiché quest’ultima necessita di una integrazione dal lato monetario, l’incontro appare reciprocamente proficuo.

Contributo letto al convegno “L’insegnamento di Augusto Graziani, tra teoria e politica economica. A dieci anni dalla scomparsa”, Università del Sannio, Benevento, 9 e 10 maggio 2023. Ringrazio Riccardo Bellofiore per alcuni commenti di cui spero di tenere soprattutto conto in una successiva versione di questo post.

Sergio Cesaratto è professore ordinario di Politica monetaria europea, Economia internazionale e Growth & Development presso di DEPS dell’Università di Siena. È autore per Diarkos di Sei lezioni di economia (2019) e di Sei lezioni sulla moneta (2021).

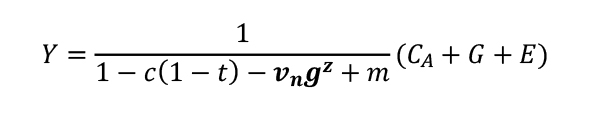

1 Nell’analisi del supermoltiplicatore il livello e la crescita del reddito sono governate dalle componenti autonome della domanda aggregata non creatrici di capacità produttiva, tipicamente consumi autonomi (CA) spesa pubblica (G) ed esportazioni (E). Gli investimenti sono considerati indotti dal tasso di crescita della domanda aggregata secondo la tradizionale teoria dell’acceleratore degli investimenti. Una formulazione standard di questo modello è nell’equazione seguente che è uno sviluppo facilmente comprensibile del classico moltiplicatore keynesiano con pubblica amministrazione in economia aperta

dove i termini hanno il significato standard e gli investimenti sono spiegati da un’equazione del tipo I = vngz che evoca il modello dell’acceleratore degli investimenti.

2 https://www.marxists.org/italiano/marx-engels/1852/brumaio/index.htm

3 “[C]apitalists do many things as a class but they certainly do not invest as a class” (Kalecki 1971, p. 152).

4 In un altro famoso passo Kalecki argomenta: “Now, it is clear that capitalists may decide to consume or to invest more in a given period than in the preceding one, but they cannot decide to earn more. It is, therefore, their investment and consumption decisions which determine profits, and not vice versa.” (Kalecki 1971), pp. 78–79.

5 Sul concetto di grado normale di utilizzo vedi Trezzini e Salvati (2024).

6 Mi sembra che una interpretazione simile sia avanzata da Hein (2023, p. 36) che, seguendo Kalecki, prende il saggio del profitto come dato dal grado di monopolio: “Profits are thus determined by capitalists’ autonomous consumption, by their investment in capital stock and by the propensity to consume or the propensity to save out of profits (…). … we [thus] arrive at a first Kaleckian multiplier, which contains the sum of profits realised by the firms as a multiple of their autonomous consumption and investment expenditures. Since income distribution and hence the share of profits in national income are mainly determined by the mark-up in firms’ price setting, the change in profits takes place through a change of aggregate production, thus the degree of utilisation of the capital stock, and in national income”.

7 L’acquisto di titoli di Stato da parte delle banche implica infatti il trasferimento di riserve dai conti di queste ultime presso la banca centrale al conto di tesoreria del governo. La banca centrale può dover intervenire per colmare un’eventuale scarsità di riserve nei conti bancari. Da ultimo sarebbe la banca centrale ad aver acquistato i titoli di Stato. Si veda Cesaratto (2016) e Cesaratto & Di Bucchianico (2020).

8 L’arcano di come ciò avvenga risiede nel processo moltiplicativo keynesiano. Un deposito inizialmente creato per finanziare una spesa autonoma cambia continuamento mano nel corso del dispiegarsi del moltiplicatore del reddito. Ad ogni passaggio, tuttavia, una parte ne viene accantonata come risparmio. Alla fine del processo il deposito iniziale consisterà interamente di risparmio (Dalziel 1996).

9 Un fondo di investimento raccoglie fondi emettendo obbligazioni e li presta a lungo termine. A differenza di una banca, esso è un mero intermediario di fondi. Il fondo può naturalmente essere una sezione di una banca che si occupa di finanziamenti a lungo termine.

10 Potremmo benissimo ipotizzare che l’acquirente ricorra invece a un anticipo concesso da una banca, la sola che può creare potere d’acquisto, emettendo successivamente obbligazioni per sostituire il finanziamento a breve con finanziamento a lungo termine. Questo ridurrebbe ovviamente la necessità del produttore di ricorrere a sua volta al finanziamento, in tutto o in parte, della produzione. La storia che raccontiamo rimarrebbe la medesima.

11 Spunti interessanti sono emersi al riguardo nel convegno. Mi riferisco in particolare all’intervento del prof. Giorgio Gattei in cui la realizzazione del saggio del profitto veniva legata, mi sembra, alla spesa autonoma – dunque ai mercati esterni di Luxemburg-Kalecki.

12 Possiamo pensare a un “istituto finanziario” specializzato nel credito a lavoratori e pensionati, come quelli della “rata bassotta” che a Roma si fanno la pubblicità in metro per capirci. Supponiamo che una famiglia intenda finanziare un pranzo nunziale e ricorra a tale istituto. Nell’ipotesi che non chieda anticipi, il ristorante anticiperà le spese per il pranzo ricorrendo al credito bancario (initial finance), che rimborserà appena saldato il conto. La spesa genera reddito e risparmi. La finanziaria raccoglie tale risparmio emettendo obbligazioni (final finance o funding), erogando il ricavato alla famiglia che così salda il conto. La famiglia rimane, ovviamente, con un debito a più lungo termine.

Riferimenti

Barba, A. and Pivetti, M. (2009)

- Rising household debt: Its causes and macroeconomic implications a long-period analysis, Cambridge Journal of Economics, 33(1), 113–137.

Bellofiore, R. (2012)

- La crisi globale, l’Europa, l’euro, la Sinistra, Asterios, Trieste.

Bellofiore, R. and M. Passarella (2009)

- ‘Finance and the realization problem in Rosa Luxemburg: a “Circuitist” reappraisal,’ in J.F. Ponsot and S. Rossi (eds), The Political Economy of Monetary Circuits, London: Palgrave Macmillan, pp. 98–115.

Cesaratto, S. (2015)

- Neo-Kaleckian and Sraffian Controversies on the Theory of Accumulation, in Review of Political Economy, Vol. 27, No. 2.

Cesaratto, S. (2016)

- The State Spends First: Logic, Facts, Fictions, Open Questions, Journal of Post Keynesian Economics, 2016, 39 (1), 44-71.

Cesaratto, S. (2017)

- Initial and final finance in the monetary circuit and the theory of Effective Demand, Metroeconomica, Volume 68, Issue 2, 228–258.

Cesaratto, S. (2020)

- Garegnani, Ackley and the years of high theory at Svimez, capitolo 8 di Hassan Bougrine and Louis-Philippe Rochon (eds.), Economic Growth and Macroeconomic Stabilization Policies in Post-Keynesian Economics, Edward Elgar Publishing (tribute to Marc Lavoie and Mario Seccareccia).

Cesaratto, S., and Di Bucchianico, S. (2020)

- Endogenous money and the theory of long period effective demand. Bulletin of Political Economy, 14(1).

Cesaratto, S., and R. Pariboni (2022)

- The relation between Keynesian monetary theory and Sraffian economics: a critical exploration Review of Keynesian Economics, vol. 10 (3) (Autumn).

Dalziel P. C. (1996)

- The Relevance of the Keynesian Multiplier Process After Sixty Years, History of Economics Review, 25 (1), 221-231.

Dalziel P.C., Harcourt G.C. 1997

- A Note on “Mr Meade’s Relation” and international capital movements, Cambridge Journal of Economics, 21 (5), 621–31.

Davidson P. 1986

- Finance, funding, saving, and investment, Journal of Post Keynesian Economics, 9 (1), 101-110.

Hein, E. (2023)

- Macroeconomics after Kalecki and Keynes: Post-Keynesian Foundations, Cheltenham: Edward Elgar.

Kalecki, M. (1971)

- Selected Essays on the Dynamics of the Capitalist Economy 1933-1970, Cambridge: Cambridge University Press.

Marx K. (1852)

- The Eighteenth Brumaire of Louis Bonaparte, reprinted by Progress Publishers, Moscow (1937). Online at https://www.marxists.org/archive/marx/works/1852/18th-brumaire/index.htm (number pages not available) (accesso 8 giugno 2023). Trad. it. www.marxists.org/italiano/marx-engels/1852/brumaio/cap1.htm%20

Passarella Veronese, M. (2022)

- Sequenza e classi: una risposta ai critici della teoria del circuito monetario, https://augustograziani.com/it/2022/09/18/sequenza-e-classi-una-risposta-ai-critici-della-teoria-del-circuito-monetario/

Summa, R., Serrano, F., e Freitas, F. (2024)

- The SraffianSupermultiplier and the Exogenous Growth Debate, IE-UFRJ Discussion Paper 006 | 2024, forthcoming inHandbook of Alternative Theories of Economic Growth, Second Edition, edited by Mark Setterfield

Trezzini, A., and Pignalosa, D. (2024)

- Determining the Normal Degree of Capacity Utilisation: Insights from the History of Economic Thought. Review of Political Economy, 1–26.