Premessa

Una discussione sull’opera di Augusto Graziani necessiterebbe di una riunione in presenza. Purtroppo, la Pandemia non ha consentito di organizzare una presentazione pubblica della bellissima ed utile antologia curata da Adriano Giannola che sarebbe stata la situazione ideale per una simile discussione¹. Augusto Graziani è stato, insieme a Claudio Napoleoni, un gigante nel panorama della cultura economica italiana. Questi due insigni studiosi, caratterizzati da una chiarezza espositiva esemplare, sono stati per me, e per molti altri economisti, una fonte continua di riflessione. Giannola ha opportunamente ricordato il carattere di economista militante di Graziani che coniugava passione civile e rigore teorico, continuamente teso alla spiegazione della realtà.

Espongo in maniera sintetica la mia opinione su Graziani con l’auspicio di suscitare l’interesse di qualche giovane economista non accecato dal mainstream americano. Le affermazioni che farò sono tutte documentabili con dati di fonte ISTAT.

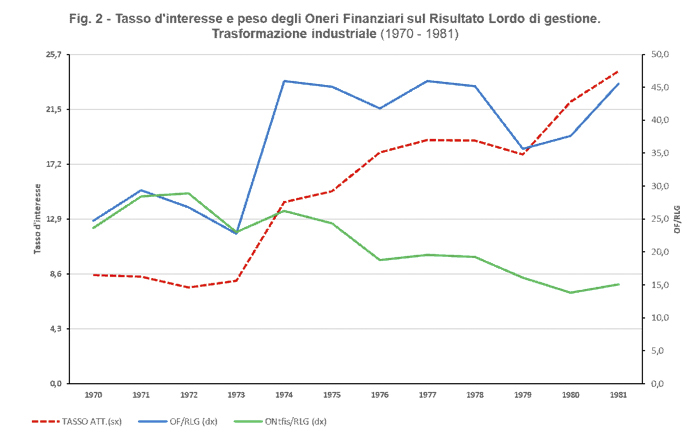

1. La tesi di fondo è semplice: lo schema teorico di Graziani fornisce la chiave interpretativa più convincente per comprendere le cause principali del declino dell’Italia e quindi della crisi sociale che oggi vivono soprattutto le nuove generazioni. Declino che inizia negli anni Settanta del secolo scorso quando il sistema bancario, sotto la guida improvvida della Banca d’Italia, ha finito col distruggere alcune centinaia di migliaia di posti di lavoro nell’industria italiana, dando una spinta decisiva al declino del processo di accumulazione industriale, determinata dalla crescita degli oneri finanziari che hanno falcidiato i profitti (cfr. la Figura 2), in un Paese sempre caratterizzato dalla scarsa propensione al rischio da parte della classe imprenditoriale.

2. Grazie alla politica amministrativa e monetaria seguita dalla Banca d’Italia, la nostra industria manifatturiera si presenta nel 1992 all’appuntamento di Maastricht in condizioni di massima debolezza finendo col favorire il Paese più forte: la Germania. Come i primi venti anni dell’euro hanno ulteriormente confermato, essendo scomparso il freno rappresentato in passato dalla continua rivalutazione del Marco.

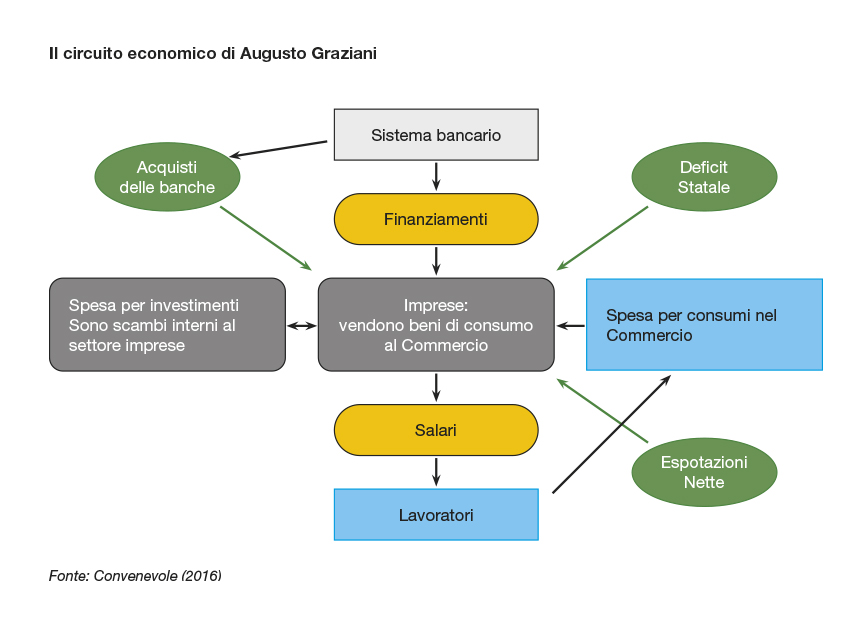

3. Una rappresentazione efficace dello schema di circuito di Graziani è quella che si ricava dalla terza edizione manuale di Macroeconomia (1981)².

Nello schema non riporto il mercato dei Titoli delle imprese perché esso, anche se importante nella realtà, finisce col distogliere l’attenzione dal principale messaggio del circuito: il continuo alternarsi nei cicli produttivi delle due fasi. Apertura con i tondi gialli e Chiusura con i tondi verdi.

4. Ritengo che la iniziale ed originale intuizione di Graziani sia stata quella di comprendere che le Imprese, che hanno ricevuto finanziamenti per la produzione dal Sistema bancario, non saranno in grado di versare alle banche gli interessi pattuiti. Potranno tutt’al più rimborsare il finanziamento ricevuto³. Ciò significa che il Circuito economico si potrà chiudere solo se avviene una immissione di nuova moneta da parte dei macro-soggetti economici.

Diventa così preminente il ruolo della spesa pubblica in Deficit e del Surplus commerciale derivante dal commercio estero. È questa la chiave di lettura che rende potente il Circuito di Graziani e spiega in concreto il funzionamento dei sistemi capitalistici contemporanei. Lungi dall’essere un esercizio solo teorico, lo schema di Graziani fornisce la spiegazione della reale dinamica capitalistica. Il circuito si ripete sempre uguale a sé stesso. Lo ha confermato anche il Governatore Visco, nonostante la crescente rilevanza dei mercati finanziari4. Ci si dovrebbe ricordare infatti che i mercati finanziari rappresentano solo il modo in cui le Imprese cercano di recuperare la liquidità iniziale persa per via dell’esistenza di un risparmio nell’economia, nei diversi periodi.

Il conflitto principale che emerge dal circuito di Graziani è quello che oppone il Sistema bancario alle Imprese per la spartizione del plusvalore e poiché le Imprese non possono rinunciare al finanziamento della produzione, che va rinnovato in tutti periodi, il Sistema bancario finirà col prendere il sopravvento, se la politica della Banca centrale non è orientata allo sviluppo ed alla difesa dell’occupazione. Ciò detto è interessante osservare cosa è accaduto negli anni Settanta del secolo scorso quando le imprese italiane hanno dovuto fronteggiate l’aumento delle materie prime sui mercati esteri e l’esplosione dei conflitti con i lavoratori, che lottavano nelle fabbriche per migliorare le proprie condizioni di vita5.

In quegli anni turbolenti, le Banche realizzano lo spolpamento dell’industria manifatturiera tramite la continua crescita del tasso di interesse sui prestiti6 (cfr. la riga rossa nella Figura 2).

Fonte: Convenevole (1983) pag.113; elab. su dati ISTAT. Legenda. RLG è il profitto lordo del settore manifatturiero. Le linee Rossa e Blu scaturiscono dai dati ISTAT. La linea Verde è ipotetica e deriva da un tasso di interesse costante nel tempo (la media del triennio 1970-72). Essa consente di vedere quale sarebbe stato il prelievo delle banche sui profitti lordi in assenza della crescita del tasso di interesse. L’area sottesa tra la linea Blu e quella Verde rappresenta gli extra-profitti da inflazione realizzati dal Sistema bancario.

Si comprende bene come il rapporto Sistema bancario-Imprese non sia un semplice rapporto di collaborazione economica come potrebbe sembrare, ma sia un rapporto gerarchico dominato dal Sistema bancario nel suo complesso. In quegli anni le Imprese sono costrette a chiedere finanziamenti crescenti alle banche per poter continuare a produrre. Ad esempio, dal 1970 al 1981 i finanziamenti richiesti aumentano di 5,5 volte in undici anni considerando tutte le istituzioni di credito (banche ordinarie ed istituti di credito speciale). In parallelo, il tasso attivo sale dall’8,50% nel 1970 al 24,44% nel 1981. Pertanto, al termine del periodo considerato il Sistema bancario realizza circa 10.000 miliardi di lire di extra profitti da inflazione, in ogni anno per il triennio 1979-817! Questa è la natura endogena della quantità di moneta esistente nel sistema economico. Sono le imprese che determinano la quantità di moneta che serve loro per produrre. Ma il tasso di interesse è determinato dal Sistema bancario nel suo insieme.

Sorge a questo punto un aspetto cruciale di difficile comprensione per gli economisti che si richiamano alla teoria marginalista: il tasso di interesse delle banche è sempre, di per sé, un tasso reale, che non necessità di indicizzazione, se esiste inflazione nel sistema economico. Infatti, come sottolinea Graziani, “il finanziamento iniziale delle banche, che per le imprese è indispensabile, dà luogo ad un indebitamento crescente e inevitabile delle imprese verso le banche”8. Pertanto, la conclusione è la seguente: “per realizzare un volume crescente di investimenti e di reddito è quindi necessario che il sistema bancario fornisca un ammontare crescente di liquidità senza accrescere il tasso di interesse (corsivo mio). Come diceva Keynes, mentre non può mai accadere che lo sviluppo si blocchi per mancanza di risparmi, esso può bloccarsi per mancanza di adeguata liquidità”9.

In sostanza, se nel sistema economico arriva l’inflazione, il tasso di interesse sui finanziamenti è l’unico prezzo che non va indicizzato al tasso di inflazione, dal momento che la sua indicizzazione è già compresa nel finanziamento richiesto dalle imprese, essendo gli interessi una quota proporzionale dei finanziamenti erogati; e le imprese chiedono alle banche esattamente ciò che serve loro per produrre ed investire.

È per questo motivo che Graziani afferma che, nelle economie moderne fondate sul credito, la moneta ha un ruolo fondamentale nella produzione di beni e nella distribuzione del reddito. E tale ruolo non può essere compreso appieno se non si accende un faro sulla amministrazione dei flussi di credito che svolge la Banca centrale. Dal momento che le articolazioni delle risorse del mercato (market asset configuration) non dipendono dalle preferenze dei consumatori e dalle tecnologie disponibili, bensì dal modo in cui moneta e credito sono gestiti410. La moneta ed il credito dipendono, pertanto, dalle scelte di gestione fatte dalla Banca centrale.

Negli anni Settanta del secolo scorso la Banca d’Italia fallisce la gestione della politica monetaria perché adotta una politica più restrittiva del necessario, avendo sovrastimato la quantità di moneta esistente nel sistema. Questa sovrastima discende dal primo modello econometrico che venne ispirato da Franco Modigliani in tre riunioni con i vertici della Banca tenutesi a Roma11.

Conclusioni

- Graziani in tutti i manuali di economia ha sempre fatto ricorso a disegni che sintetizzavano il funzionamento del sistema. L’evoluzione della posizione teorica di Graziani è cristallizzata proprio nelle differenti raffigurazioni del circuito economico.

Con lo Schema del 1981 Graziani risolve il problema della monetizzazione del plusvalore di Marx e pertanto si può sostenere che egli completi la macroeconomia di Marx, il quale era interessato solo al tasso di sfruttamento ed alla divisione del plusvalore tra le “maschere” del Capitale (commerciale, finanziario ed industriale in senso stretto).

Nella Figura 1 Graziani presenta il rapporto Sistema bancario-Imprese come un rapporto fisiologico che per concludersi con successo necessita della spesa in Deficit dello Stato12. Pertanto, la causa primaria della crescita secolare dei Debiti pubblici nei singoli Stati dipende dal conflitto Sistema bancario-Imprese. È questa una spiegazione potente del perché nelle economie di mercato si sia registrata ovunque nel mondo una crescita del Debito pubblico, alimentata dal Disavanzo dello Stato la cui funzione primaria del è quella di ristabilire i profitti delle imprese. - Graziani si è occupato molto di politica economica ed ha ben illustrato come esista una radicale differenza tra politica monetaria restrittiva (che produce effetti recessivi istantanei) e politica monetaria espansiva (che non produce effetti immediati)13. Ciò che negli anni Settanta i dirigenti della Banca d’Italia non hanno compreso è che quando si fa una politica restrittiva si distrugge capitale nella accezione marxiana: lavoro e mezzi di produzione. È questo il massimo danno che si possa procurare al sistema capitalistico. Per cui, restringendo la base produttiva, si perdono dei treni dello sviluppo che non ripasseranno mai più. Dando così un oggettivo grande vantaggio ai concorrenti esteri sul mercato mondiale! Graziani (2003) è chiarissimo allorché afferma che la sola cosa che conta è la gestione della politica monetaria.

- Lo schema di Graziani spiega la dinamica di tutti i Paesi capitalistici a partire dalla nascita della Bank of England nel 169414. Ad esempio, se oggi considerassimo la Germania si vedrebbe come il gigantesco surplus commerciale non solo abbia ripagato gli interessi dovuti dalle imprese al sistema bancario, ma abbia anche consentito di rimborsare una parte cospicua del Debito pubblico tedesco grazie ad un ingente avanzo primario di bilancio. E ciò è avvenuto drenando la liquidità dei Paesi che commerciano con la Germania. Tale drenaggio ha creato, in termini relativi, occupazione in Germania e disoccupazione negli altri Stati della UE, e la moneta unica ha accentuato tale processo che già esisteva prima. L’avanzo primario della Germania è stato finanziato dagli Stati che hanno adottato l’euro.

- Roberto Finelli ha scritto che il sistema economico stilizzato nella Figura 1

funziona come un organismo biologico unitario (corsivo mio). In tale ottica, le banche per essere complementari alle imprese produttive devono operare in maniera tale da non compromettere la riproduzione del sistema. È questo il significato di una struttura circolare del processo economico. Attraverso la quale tutto ciò che viene lavorato e prodotto in un determinato lasso di tempo, alla fine del suo consumo necessario al mantenimento in vita della società, abbia dentro di sé le risorse per far ripartire l’intero processo, ritornando al suo inizio15.

Se invece il rapporto Banche Imprese diventa patologico com’è accaduto negli anni Settanta (cfr. la Figura 2) il sistema economico non si riproduce più e smette di crescere. Viene minata la sua riproduzione perché il sistema economico è un circolo che non tollera asimmetrie.16 Questo vuol dire che, come scrisse Claudio Napoleoni nel 1974 sul Manifesto, “la diminuzione del profitto, e del saggio del profitto, oltre un certo limite, non implica perciò semplicemente un mutamento nella distribuzione del prodotto sociale, ma implica l’arresto della vita del capitale (corsivo mio)”17.

Con l’aiuto di giovani economisti volenterosi si potrebbe tentare un esercizio contro-fattuale sugli anni Settanta del secolo scorso, proprio partendo dalla figura 1 e quantificando, per un certo arco temporale i flussi della fase di chiusura necessari per versare gli interessi al Sistema bancario18. Sarebbe questa la prova regina che manca per validare definitivamente il Circuito di Graziani.

Comunque sia, ci si dovrebbe sforzare di comprendere il contributo di Graziani e non già di confutarlo come, a mio avviso, ha fatto in modo radicale e sostanziale su questo blog Marcello Messori, con il suo intervento garbato ed affabulatore. Il cui unico risultato è stato quello di farci capire come mai durante il primo lock down la Banca d’Italia avesse previsto un calo del PIL pari esattamente alla metà di quanto poi si è verificato nella realtà nel 2020. Dal momento che i modelli DSGE (Modelli economici e stocastici di equilibrio economico generale), teorizzati da Messori e che la Banca d’Italia utilizza, si caratterizzano per un margine di errore gigantesco.

Quando nel 2022 la Commissione di Bruxelles tornerà alla carica per chiedere il rientro dal Debito Pubblico, cresciuto a causa della Pandemia, si aprirà per l’Italia una stagione assai problematica nella quale si testimonierà la validità dello schema di Graziani nella interpretazione della realtà economica19. Infatti, il ritorno alle politiche UE di riduzione del Debito Pubblico provocherà verosimilmente una forte riduzione dell’occupazione in Italia di contro ad un ulteriore sviluppo della Germania.

1 Giannola (2020). In questa antologia ho trovato particolarmente interessante la lunga intervista a Graziani, che non conoscevo, pubblicata sulla rivista di storia e scienze sociali Meridiana, nel dicembre del 1990. Con garbata ironia Graziani ricorda come dopo il 1968 in Italia “il marxismo era diventato fra l’altro una moda”, e che lui si

considerava un utente di Marx e non un suo studioso. Cruciale è questo passo a pag. 590: “l’idea marxiana di partenza è che il conflitto primario si istituisca tra la classe proprietaria e la classe proletaria. Tuttavia, in un’economia monetaria moderna occorre individuare il legame che corre fra proprietà dei mezzi materiali di produzione e disponibilità di mezzi monetari di pagamento. La chiave interpretativa che ci è parsa illuminante è che, nell’economia monetaria che ha sostituito la vecchia economia di baratto, lo strumento per accedere e conservare la proprietà dei mezzi materiali di produzione consiste nell’accesso al credito bancario. (…) Gli autori che ci sono parsi sensibili a questo aspetto sono appunto Wicksell, Schumpeter, Keynes, Robertson, per alcune fasi del suo pensiero, e Kalecki. Questo spiega perché io ritengo che gli ultimi studi sui rapporti fra credito e accumulazione del capitale (corsivo mio) non rappresentino uno scostamento dal pensiero marxiano, ma soltanto un modo diverso di leggere le medesime idee”.

2 La riscrittura del manuale di macroeconomia avviene dopo un lavoro collettivo nel biennio 1975-76 nel Seminario di Economia presso il Centro di Specializzazione di Portici, di cui facevano parte Adriano Giannola, Franca Meloni, Salvatore Vinci. Cfr. Graziani (1977) pag. 113. A quelle riunioni partecipò anche Bruno Trezza, ex di Banca d’Italia e docente di economia monetaria a Roma, che teneva a Portici corsi di matematica. In Graziani (1981) il discorso che approda al circuito economico che ho disegnato, si dipana nel corso dei vari capitoli incentrati sulla Storia del pensiero. L’impostazione di Graziani resta invariata fino all’ultima edizione del manuale che risale al 2001. Accanto al manuale del 1981 è indispensabile considerare anche Graziani (1983). In tale saggio, incentrato sull’utilizzo della formula di Fisher del tasso reale di interesse ideata nel 1911, Graziani dimostra che la totalità degli autori di economia politica dalla fine del Settecento in poi considera Banche e Imprese come facenti parte di un medesimo settore. Le sole eccezioni sono rappresentate da Wicksell, Keynes e Robertson, i quali concepiscono Banche ed Imprese come due settori nettamente distinti. Pertanto, in Keynes, il sistema economico complessivo viene ad essere costituito dalle Imprese non finanziarie, dal Sistema bancario e dallo Stato. Questa precisazione sarà dirimente quando ci si imbatterà in Modigliani che, ritenuto a torto in Italia un keynesiano, influenzò in maniera decisiva la nascita del primo modello econometrico della Banca d’Italia (cfr. la nota 11).

3 Si tratta di un punto di primaria importanza e per comprenderlo faccio il seguente esempio. Si ipotizzi che in un dato anno il tasso di interesse sui prestiti erogati dalle banche sia pari al 10% su base annua. Si prenda una banconota da 50 euro. Questa banconota simboleggia i finanziamenti erogati dalle banche di credito ordinario alle Imprese e nella realtà essa può rappresentare 50 milioni o 50 miliardi di euro. Ipotizziamo che le Imprese riescano a vendere senza alcun problema tutta la loro produzione; alla fine dell’anno saranno così in grado di restituire la banconota da 50 euro. Ma per contratto devono versare altri 5 euro in moneta, che rappresentano gli interessi. Ma le imprese non hanno un’ulteriore banconota da 5 euro da dare alle banche. In sostanza, per chiudere il circuito è necessario avere un’altra banconota da 5 euro. Si pone pertanto il problema di chi tiri fuori questi 5 euro. Nella Figura 1, i tondi ovoidali in colore giallo rappresentano la liquidità bancaria inizialmente immessa nel circuito, mentre i tondi ovoidali di colore verde rappresentano la liquidità indispensabile per chiudere il circuito e consentire alle imprese di versare alle banche gli interessi pattuiti per contratto. Insomma, se non interviene un altro attore, è impossibile che le imprese riescano a pagare gli interessi alle banche.

4 “Le banche rappresentano e continueranno a rappresentare il principale canale di finanziamento delle imprese” Visco (2021), pag. 10.

5 Esistono dei filmati della RAI che mostrano come negli anni Cinquanta gli immigrati meridionali a Torino dormissero nelle stazioni ferroviarie non sapendo dove andare. È un aneddoto che fa molto riflettere. Giorgio Benvenuto, ex segretario della UILM negli anni 1969-76, ha ricordato in un convegno sul biennio 1968-69 che la principale spinta per la lotta salariale degli operai immigrati fosse motivata dalla necessità di pagarsi una casa. In quegli stessi anni i meridionali emigrati in Svizzera venivano sistemati in baracche di legno, come accadeva in Germania ai prigionieri di guerra utilizzati dai nazisti nella produzione bellica. Se negli anni del boom economico ci fosse stata in Italia una seria politica per la casa da parte del Governo, tante tensioni sociali si sarebbero potute evitare, sottraendo i lavoratori alla strumentalizzazione degli Operaisti da scrivania come Massimo Cacciari, Marcello Messori e Mario Tronti che, in un contesto di Guerra fredda in Europa tra due blocchi militari contrapposti, giocavano alla Lotta di classe sulla pelle degli operai che lottavano per migliorare le proprie condizioni di vita. È dunque mancata negli anni Sessanta e Settanta del secolo scorso una visione attiva dell’intervento riformatore dello Stato nell’economia. In Sostanza, è mancata quella che Federico Caffè chiamava la politica dell’offerta da parte dello Stato (case, scuole, ospedali ed infrastrutture nelle grandi città), nonostante la rilevante presenza nel sistema industriale delle Partecipazioni Statali.

6 Per imprese veramente grandi lo spolpamento significò l’azzeramento dei profitti. Come documenta una significativa intervista di Eugenio Scalfari all’avvocato Giovanni Agnelli nel 1972, pubblicata sull’Espresso ed intitolata: “La malattia: profitto zero”. Nella quale il presidente della maggiore impresa italiana lamentava l’eccessivo peso di tutte le rendite nell’economia che abbassavano i salari reali (rendita commerciale ed immobiliare) inducendo una reazione da parte dei lavoratori che a sua volta provocava una compressione dei profitti. La crescita della richiesta di finanziamenti da parte delle imprese ha infine portato all’azzeramento dei profitti tramite il tasso di interesse (riga rossa nella Figura 2) (rendita bancaria).

7 Vale la pena di ricordare che Barbero (2021) ha scritto (pag. 21-39) che gli antenati di Dante facevano gli strozzini a Firenze perché prestavano denaro ad un tasso tra il 25% ed il 28,5% su base annua, vale a dire a tassi simili a quelli italiani del 1980. Anche nel film inglese Rob Roy (eroe contadino scozzese del XVIII secolo) capo di un clan impoverito dalla carestia e dai Nobili, i quali prestavano soldi ai contadini al tasso 8% trimestrale. Identico tasso di interesse era quello praticato dalla Bank of England quando nacque la rivoluzione industriale.

8 Graziani (1981) pag. 411.

9 Ibidem.

10 Graziani (2003). La frase che ho riportato è scritta sulla quarta di copertina del volume. Secondo Riccardo Bellofiore non si tratterebbe di un’espressione di Graziani. Ritengo invece che, per la sua notevole chiarezza, la possa vere scritta solo Graziani. Spesso, infatti gli editori chiedono una sintesi di presentazione quando i testi sono particolarmente complessi.

11 Nel volume Rey-Peluffo (1995) sono riportati integralmente i verbali di queste riunioni. La principale funzione sulla quale si basa il modello econometrico -in realtà si tratta di una identità– è riportata nella nota (62) di Rey-Peluffo (1995). Essa venne suggerita direttamente da Franco Modigliani nella riunione del 20 novembre 1967 alla presenza del Governatore Carli e del Direttore generale Baffi. L’identità è la seguente: ∆BMEND+∆BMES=∆BMP+∆LB+∆ROB. Dove per Modigliani ∆BMEND è la creazione di base monetaria di origine endogena (credito della Banca Centrale e dall’estero al sistema bancario); ∆BMES è la creazione di base monetaria di origine esogena derivante essenzialmente dall’avanzo della bilancia dei pagamenti, dal disavanzo di cassa del Tesoro non coperto dalla emissione di titoli a lungo termine e dalle operazioni di mercato aperto. Alle variazioni dei due termini di sinistra corrispondono secondo Modigliani -del quale ho riporto le sue frasi letterali- le variazioni della base posseduta dal pubblico, della liquidità bancaria e delle riserve obbligatorie. Fermandoci ai due elementi della parte sinistra della identità si constata come essi conducano ad una sovrastima della quantità di moneta esistente nel sistema, dal momento che si sommano tra loro dei flussi che nello schema della Figura 1 hanno colore diverso. Va infine tenuto presente che quando Modigliani parlava nel 1967, il divorzio Banca d’Italia Tesoro era ancora lontano.

12 L’erogazione dei servizi pubblici finanziata con la tassazione (oneri sociali, imposte dirette ed indirette nette) non viene considerata perché nulla aggiunge e nulla toglie al PIL che il settore delle imprese produce. Anzi dallo schema si capisce benissimo che la spesa statale in pareggio è già compresa come entità monetaria nel Valore Aggiunto del settore market che la Contabilità nazionale stima periodicamente (il PIL ai prezzi di mercato del solo settore privato).

13 In sostanza la politica monetaria della Banca Centrale si caratterizza per l’asimmetria dei suoi effetti. In proposito Graziani osserva come “l’esperienza italiana non fa che riconfermare la verità, del resto ben nota, che lo strumento monetario è un ottimo freno allorché si tratta di arrestare la macchina dell’economia, ma è una ben misera frusta allorché si tratta di accelerarne l’andatura”, Graziani (1966) pag. 34.

14 La Bank of England venne creata per finanziare una guerra contro la Francia. Nel capitolo XXIV del Libro primo del Capitale Marx scrive che la nascita ufficiale del Capitalismo avviene quando sorgono in Inghilterra tre Istituzioni: il Parlamento che deve decidere sulle spese del Re, la Banca d’Inghilterra e lo Statistical Office che comincia a raccogliere i prezzi sul mercato di varie merci. La Banca d’Inghilterra ottiene pertanto il monopolio per la emissione di moneta legale statale, ma in cambio viene obbligata ad acquistare dei Titoli, successivamente denominati Debito pubblico, per finanziare le spese del Re. Alla sua nascita il capitale della Banca era pari ad 1,3 milioni di sterline (tutto in monete metalliche) che equivaleva al tre per ceto del PIL dell’epoca, stimato da William Petty, economista e premier di governo. L’aneddoto della stima del PIL fatta da Petty è riportato nel volume di André Vanoli Une histoire de la Comptabilité nationale (2002). Si comprende bene come la continua crescita del Debito pubblico nei sistemi capitalistici nel corso del tempo vada di pari passo con la crescita economica tout court. Sicché, dopo la Seconda guerra mondiale il Debito pubblico del Regno Unito era grande due volte il PIL del Paese. L’esempio storico del Regno Unito è calzante dal momento che sono i Britannici ad aver realizzato la prima rivoluzione industriale resa possibile dal progresso tecnico nel settore tessile e nella metallurgia.

15 Finelli (2021). Osservo che il Dizionario etimologico Cortelazzo-Zolli definisce il termine complemento “come un elemento che, aggiunto ad altri serve a completare un tutto”, pag. 261. Pertanto il Sistema bancario risulta davvero complementare alle Imprese solo se la sua azione non cagiona la morte delle imprese.

16 Ibidem.

17 Claudio Napoleoni “Lotta politica e leggi economiche”. Articolo scritto per confutare le tesi degli economisti della Scuola di Modena che propugnavano una lotta salariale ad oltranza finalizzata al cambiamento della distribuzione del reddito. Si trattava della versione soft delle posizioni assunte dagli Operaisti dell’epoca. Ora, proseguiva Napoleoni, “la valorizzazione del capitale, è certamente una legge ‘oggettiva’, non è ovviamente una legge naturale, ma con riferimento alla società capitalistica, è tuttavia una legge; e la difesa del profitto, ossia ripeto, del capitale, da parte del borghese non può essere considerata come la difesa del proprio patrimonio da parte dell’usuraio”.

18 In sostanza le tre voci in verde della Figura 1 dovrebbero auspicabilmente corrispondere all’ammontare degli interessi versati dalle Imprese al Sistema bancario. Non è pensabile che la corrispondenza si verifichi puntualmente ogni anno e pertanto si può tentare la verifica per un breve-medio periodo. Ho conservato la serie storica 1951-81 dei dati trimestrali di fonte ISTAT degli impieghi totali delle aziende di credito ordinario e degli istituti di credito speciale verso il settore privato (settore market). Tutte le altre informazioni che servono sono reperibili dai volumi cartacei degli annuari di Contabilità nazionale ISTAT rinvenibili nelle principali biblioteche. Si tenga presente che i dati relativi agli Impieghi bancari sono forniti dalla Banca d’Italia nell’ambito del sistema SISTAN e non sono soggetti a revisione quando l’ISTAT cambia l’anno base della Contabilità nazionale.

19 Visco (2021) ha detto: “il debito volto a dare corso ad una politica di bilancio europea sarebbe ben distinto dal debito pregresso dei singoli paesi, che resterebbe responsabilità nazionale. Tuttavia, la gestione comune di una parte delle passività emesse in passato da ciascun paese, ad esempio attraverso un fondo di ammortamento, consentirebbe di conferire anche rapidamente al mercato europeo dei titoli pubblici lo spessore e la liquidità di cui esso oggi manca”, pag. 8. Il primo giugno 2021 Marcello Messori, sulle colonne del Sole 24 Ore, è intervenuto sottolineando i due aggiustamenti graduali ma netti su debito e capitali descritti dal Governatore Visco. Osservando poi come “rispetto al debito pubblico, il Governatore ha ribadito che le inevitabili correzioni italiane vanno inserite nel quadro di una politica fiscale europea che non può limitarsi a modificare i vecchi vincoli imposti alle politiche nazionali mediante il cosiddetto Patto di stabilità e crescita, ma deve rendere permanente la costruzione di un bilancio europeo unificato lungo le linee disegnate da NGEU. Il Governatore chiarisce, peraltro, che un simile processo di unificazione fiscale non può riguardare gli stock accumulati di debito nazionale; anzi, perché tale processo non incontri il veto delle componenti più forti della Ue, i Paesi ad alto debito (come l’Italia) hanno l’obbligo di ridurre, in modo graduale ma sistematico, l’effetto degli squilibri accumulati così da non scaricarli sul resto dell’Unione.

Riferimenti

Convenevole R.

- 1983 I vincoli all’accumulazione nell’economia italiana. Il mutamento dei rapporti di mercato tra i settori del sistema. In Quaderni dell’Istituto di politica economica e finanziaria, Edizioni Kappa.

- 1984 Le istituzioni di credito: una ristrutturazione indispensabile per le politiche di rientro dall’inflazione. In AA.VV, a cura di Guido M. Rey “Sistematica e tecniche della politica economica”, Franco Angeli, Milano.

- 2016 Il circuito monetario in Marx ed in Graziani, Seminario al corso di Storia della Filosofia, Dipartimento di Filosofia Roma Tre, 19 ottobre e 20 dicembre.

Finelli R.

- 2014 Un parricidio compiuto: il confronto finale di Marx con Hegel, Jaca Book.

- 2021 La Macroeconomia come scienza; mimeo.

Giannola A.

- 2020, a cura di, Mercato, struttura conflitto. Scritti di Augusto Graziani su economia italiana e mezzogiorno. Il Mulino.

Graziani A.

- 1966 Le keynesien malgré lui, in Nord e Sud, agosto, pp. 17-47.

- 1977 Scambi simultanei e successione ciclica nel processo economico, in Quaderni piacentini n. 64.

- 1981 Manuale di Macroeconomia, terza edizione ESI.

- 1983 Interesse monetario e interesse reale. Storia di una controversia. In Rivista milanese di economia, n. 6.

- 2003 The Monetary Theory of Production, Cambridge University Press, Cambridge.

Rey G.M.-Peluffo P

- (1995): Dialogo tra un professore e la Banca d’Italia. Modigliani, Carli, Baffi. Vallecchi editore.

Visco I.

- (2021) Considerazioni finali del Governatore, Relazione annuale 31 maggio. Banca d’Italia Eurosistema.